Sie sind hier: Startseite » Factoring »

Factoring einfach erklärt.

Factoring ist eine beliebte und vollkommen unkomplizierte Form der Unternehmensfinanzierung. Bankenunabhängig, schnell und ohne Verschuldung. Aber wie funktioniert Factoring genau? Wir erklären es Ihnen. Kurz und verständlich.

Sie kennen das: Sie haben ein Produkt oder eine Dienstleistung verkauft und Ihrem Kunden eine Rechnung ausgestellt. Aber der zahlt nicht sofort, sondern erst in 30, 60 oder sogar 90 Tagen. Während Sie in der Zwischenzeit weiterhin laufende Kosten wie Gehälter, Miete oder Materialeinkauf decken müssen, steckt Ihr Geld in offenen Forderungen fest.

Hier schafft Factoring Abhilfe. Statt wochenlang auf die Zahlung zu warten, verkaufen Sie Ihre Rechnung an einen Factoring-Anbieter, der Ihnen den größten Teil des Geldes innerhalb von 24 Stunden auszahlt. Sobald Ihr Kunde die Forderung begleicht, erhalten Sie den Restbetrag abzüglich einer kleinen Gebühr.

Vereinfacht gesagt bedeutet Factoring also:

Sie verkaufen Ihre Rechnung und bekommen sofortige Liquidität.

Wie funktioniert Factoring?

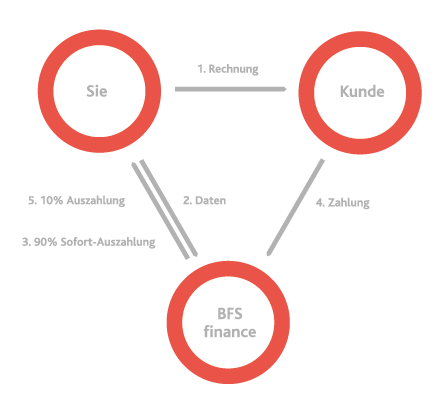

Factoring läuft in 5 einfachen Schritten ab:

- Auftrag erfüllen und abrechnen: Sie liefern Ihre Ware oder Dienstleistung und übermitteln Ihrem Kunden die entsprechende Rechnung.

- Rechnung verkaufen: Sie treten Ihre Forderung an einen Factoring-Anbieter ab.

- Sofortige Auszahlung: Der Factoring-Anbieter überweist Ihnen bis zu 90 % des Rechnungsbetrags innerhalb von 24 Stunden.

- Kunde zahlt die Rechnung: Der Käufer begleicht den Betrag innerhalb der vereinbarten Zahlungsfrist beim Factoring-Anbieter.

- Restbetrag erhalten: Sobald die Zahlung eingeht, bekommen Sie von Ihrem Factoring-Partner das noch ausstehende Geld, abzüglich einer geringen Gebühr.

Welche Arten von Factoring gibt es?

Factoring ist flexibel und lässt sich bequem an unterschiedliche Unternehmensbedürfnisse anpassen. Die häufigsten Varianten sind Full-Service-Factoring und Inhouse-Factoring. Wir bei BFS finance bieten beide an.

Beim Full-Service-Factoring, kauft BFS finance nicht nur Forderungen an, sondern übernimmt darüber hinaus auch das gesamte Debitorenmanagement. Dazu gehören Bonitätsprüfungen, Mahnwesen und Inkasso. Diese Option eignet sich besonders für Unternehmen, die sich auf ihr Kerngeschäft konzentrieren und den administrativen Aufwand auslagern möchten.

Die ideale Variante für Firmen mit einer eigenen professionellen Debitorenbuchhaltung heißt Inhouse-Factoring. BFS finance sorgt dabei für schnelle Liquidität und schützt vor Zahlungsausfällen. Das Forderungsmanagement hingegen bleibt in den Händen des Unternehmens.

Neben diesen beiden Hauptarten des Factorings gibt es spezialisierte Modelle wie das Ausschnittsfactoring, bei dem Unternehmen nur ausgewählte Forderungen verkaufen, oder das Fälligkeitsfactoring, das gegen Zahlungsausfälle absichert, aber keine sofortige Liquiditätssteigerung bewirkt. Welche Factoring-Variante am besten zu Ihrem Unternehmen passt, hängt von Ihren individuellen Anforderungen und Ihrer Finanzstrategie ab.

Was kostet Factoring?

Beim Factoring gibt es vor allem zwei Kostenpunkte: die Zinsen und die Factoring-Gebühr. Wie hoch sie ausfallen, hängt von mehreren Faktoren ab. Zum Beispiel vom Finanzierungsvolumen. Je größer es ist, desto bessere Konditionen sind möglich. Auch die Branche spielt eine Rolle, da manche Geschäftsfelder mehr Risiken mit sich bringen als andere.

Außerdem kommt es auf das gewählte Factoring-Modell an. Beim Inhouse-Factoring erbringt Ihr Unternehmen mehr Eigenleistung, was die Kosten senken kann. Entscheiden Sie sich für Full-Service Factoring, übernimmt der Anbieter fast alles. Das kostet etwas mehr, spart aber Zeit.

Nicht zuletzt beeinflusst auch die Warenkreditversicherung den Preis. Wer eine hat, bekommt beim Factoring oft günstigere Konditionen.

Hat Factoring weitere Vorteile?

Ja! Mit mehr Liquidität stehen Sie gegenüber Lieferanten und Banken stärker da. Sie können Ihr Kapital gezielt einsetzen, ins Unternehmen investieren und von Skonto sowie Sonderkonditionen profitieren.

Indem Sie Ihre Forderungen verkaufen, verkürzt sich Ihre Bilanz, ihre Eigenkapitalquote steigt und wichtige Bilanzkennzahlen verbessern sich. Das wirkt sich positiv auf Ihr Unternehmensrating aus. Sie können Ihr Wachstum vorantreiben und auch einen höheren Kapitalbedarf bei vollen Auftragsbüchern problemlos stemmen.

Für wen lohnt sich Factoring?

Factoring zahlt sich besonders für Unternehmen aus, die mit langen Zahlungszielen arbeiten und ihre Liquidität sichern wollen. Dazu gehören Mittelständler, die Engpässe vermeiden möchten, sowie Branchen mit hohen Außenständen, etwa Logistik, Bau oder Handel.

Auch wachstumsstarke Unternehmen, die Kapital für Investitionen brauchen, profitieren davon. Außerdem hilft Factoring Firmen, die sich gegen Zahlungsausfälle absichern oder ihr Debitorenmanagement effizienter gestalten möchten.

Sie haben Fragen?

Wir die Antworten.

Wird mein Kunde über das Factoring informiert?

Ob Ihr Kunde vom Factoring erfährt, hängt ganz davon ab, welche Factoring-Variante Sie wählen.

Beim offenen Factoring informieren Sie Ihre Kunden darüber, dass BFS finance Ihre Forderungen übernimmt. Das sorgt für Transparenz, wirkt professionell und schafft Vertrauen. Vor allem, wenn Ihnen ein erfahrener und finanziell starker Factoring-Partner wie BFS zur Seite steht.

Entscheiden Sie sich für das stille Factoring, läuft alles diskret im Hintergrund ab. Ihre Kunden zahlen wie gewohnt auf Ihr Konto, ohne die Unterstützung des Factoring-Dienstleisters zu bemerken.

Wählen sie einfach die Variante, die am besten zu Ihrer Kundenbeziehung und Ihrem Geschäftsmodell passt. Wir von BFS sorgen für einen reibungslosen Ablauf.

Was passiert, wenn ein Kunde nicht zahlt?

Kein Grund zur Sorge. Beim echten Factoring trägt BFS finance das volle Ausfallrisiko.

Sobald Sie Ihre Forderung an uns abtreten und sie im vereinbarten Limit liegt, sind Sie auf der sicheren Seite. Zahlt Ihr Kunde nicht, gleichen wir den Ausfall aus. Ihre Liquidität bleibt stabil, und Sie müssen sich weder um Mahnungen noch um das Inkasso kümmern.

Wir übernehmen das Forderungsmanagement. Sie konzentrieren sich voll auf Ihr Geschäft.

Ist Factoring auch für kleine und mittelständische Unternehmen geeignet?

Definitiv. Gerade kleine und mittelständische Unternehmen profitieren von Factoring. Denn sie brauchen schnelle Liquidität, ohne dafür neue Schulden aufzunehmen.

Offene Forderungen binden oft Kapital, das Sie eigentlich für wichtige Investitionen, Gehälter oder laufende Kosten benötigen. Mit Factoring können Sie dieses Geld sofort nutzen.

BFS finance bietet transparente und verlässliche Lösungen, die genau auf die Bedürfnisse von KMU zugeschnitten sind. So sichern Sie Ihren Cashflow, vermeiden Zahlungsausfälle und gewinnen Freiraum für Wachstum.

Welche Daten und Unterlagen benötigt BFS finance für den Factoring-Prozess?

Damit alles reibungslos läuft, braucht BFS finance ein paar grundlegende Informationen. Nichts Kompliziertes, aber eben das, was für eine verlässliche Zusammenarbeit wichtig ist.

Dazu gehören unter anderem die aktuelle betriebswirtschaftliche Auswertung (BWA), Jahresabschlüsse der letzten beiden Jahre, eine Umsatzliste Ihrer zehn größten Debitoren, ein Handelsregisterauszug und Ihre AGB.

Je nach Branche oder Unternehmensstruktur können weitere Unterlagen dazukommen. Wir sagen Ihnen aber ganz genau, was wir brauchen.

Kann ich auch nur einen Teil meiner Rechnungen verkaufen?

Ja, das ist möglich und nennt sich ganz offiziell Ausschnittsfactoring.

Dabei entscheiden Sie selbst, welche Kunden oder Rechnungen Sie einbeziehen möchten. Vielleicht wollen Sie nur Forderungen gegenüber ausgewählten Debitoren abtreten oder ein bestimmtes Volumen regelmäßig über Factoring finanzieren. Genau das lässt sich mit

Ausschnittsfactoring umsetzen.

Diese Factoring-Variante bietet Ihnen maximale Flexibilität bei voller Kontrolle. Und wir von BFS finance passen den Prozess genau an Ihre Wünsche an.

Gibt es Voraussetzungen, um Factoring nutzen zu können?

Tatsächlich müssen folgende Kriterien erfüllt sein, damit BFS Factoring für Ihr Unternehmen infrage kommt: Ihr Firmensitz ist in Deutschland und sie haben einen Kundenstamm aus dem In- und Ausland. Ihr jährliches Factoring-Geschäftsvolumen beträgt mindestens 1.000.000 € brutto. Sie fakturieren erst nach vollständig erbrachter und abgenommener Leistung und die vereinbarten Zahlungsziele liegen bei maximal 180 Tagen.

Setzen Sie auf Factoring für mehr finanzielle Flexibilität und Sicherheit. Lassen Sie sich jetzt von uns beraten. Wir finden die passende Lösung für Ihr Unternehmen.

Mehr zu BFS & Factoring.

Vertiefen Sie Ihr Verständnis für Factoring:

Komprimiertes Factoringwissen.

Kompakt. Kompetent. Konkret.

Alle Vorteile in einer digitalen Broschüre. Ein idealer Überblick über die vielfältigen BFS Factoring Leistungen. Welche unserer Lösungen für Ihr Unternehmen die beste ist, besprechen unsere Expert:innen gern während eines persönlichen Termins mit Ihnen.

Wer mehr erreichen will, erreicht uns hier.

Sie sind an einer unserer Finanzdienstleistungen besonders interessiert? Oder möchten sich ganz allgemein zu unserem Angebot beraten lassen? In jedem Fall sind Sie hier genau richtig.

Welche BFS Finanzlösung ist die Richtige für Sie?

In einem persönlichen Gespräch finden wir es heraus. Ich freue mich auf Ihren Anruf oder Ihre Nachricht.